- Infolegale

- 12/10/16 11:53

- 7 min.

Le processus KYC (know your customer), soit la connaissance de l’identité de son client, est une expression dans l’air du temps mais dont les enjeux sont colossaux pour les groupes bancaires. Infolegale vous explique pourquoi.

KYC : pourquoi ?

Venu tout droit des Etats-Unis, l’acronyme KYC (know your customer) s’est rapidement imposé en France. Si cette expression est devenue tendance, elle a pour intérêt de rappeler que cette doctrine s’inspire très largement du droit américain.

La connaissance client est un principe qui pourrait sembler une évidence, en particulier dans le secteur bancaire et financier. D’ailleurs, le droit français a depuis longtemps pris la mesure du problème en soumettant le secteur à de nombreuses obligations.

Dès le début des années 1990, sous l’impulsion du Groupe d'action financière (GAFI), une instance intergouvernementale dont la vocation première était de lutter contre les grands trafics, le législateur impose peu à peu des principes visant à généraliser les bonnes pratiques.

Mais, pendant la même période, de nombreux scandales éclatent :

- Le rôle de certaines banques dans le blanchiment des fortunes de dictateurs : Mobutu, au Zaïre, Abacha au Nigéria, ou encore Marcos aux Philippines.

- La question du financement des attentats du 11 septembre 2001 et de Madrid en 2003.

Et, plus récemment :

- La crise des « subprimes » mettant en lumière les enjeux liés à l’information des consommateurs et investisseurs.

Processus KYC : des enjeux juridiques

La nécessité de lutter contre le blanchiment des capitaux a fait émerger de nouveaux besoins.

Dans cette optique, deux axes se dégagent :

- Une obligation de vigilance en matière de lutte contre le blanchiment de capitaux et de financement du terrorisme.

- Une obligation d’information et de mise en garde des investisseurs et emprunteurs.

Les enjeux étant principalement internationaux, il a fallu attendre que les États adaptent progressivement leur législation.

En parallèle, des organismes de contrôle indépendants sont progressivement mis en place afin de surveiller les institutions financières : structures bancaires, compagnies d’assurance, commissaires aux comptes…

Si la transposition des dispositions internationales s’est étalée sur plus d’une décennie, les répercussions sur les banques se sont faites attendre. Si bien que certains établissements ont tardé à prendre des mesures réellement efficaces.

Mais, dès le milieu des années 2000, quelques groupes bancaires sont mis en examen pour des faits de blanchiment d’argent.

Les résultats n’ont pas tardé. Les établissements ont identifié deux risques majeurs :

- Risques de condamnation et de fortes amendes.

- Risques de dégradation de l’image ayant des répercussions graves sur la réputation des groupes bancaires.

Désormais, les groupes bancaires et financiers sont exposés à des montants de sanctions pouvant atteindre plusieurs centaines de millions d’euros.

Mais depuis l'entrée en vigueur de la loi dite "Sapin 2" en 2017, les grandes entreprises (100 millions de chiffre d'affaires et plus de 500 salariés) sont également concernées et doivent mettre en œuvre des mesures pour anticiper les risques de corruption et, en tout état de cause, mettre en place des dispositifs pour évaluer leurs clients (Know your customer - KYC) et également leurs fournisseurs (Know your supplier - KYS).

La législation concernant les processus KYC

La législation en matière de processus KYC concerne historiquement le secteur bancaire et celui des assurances, mais depuis peu la Loi Sapin 2 a introduit des obligations de vigilance pour un certain nombre de grandes entreprises :

- le Code pénal français en matière de corruption et de trafic d’influence ;

- les lignes directrices de l'Agence française anticorruption (AFA) ;

- La transposition en droit français de la Directive 2014/95/UE du Parlement européen et du Conseil du 22 octobre 2014 modifiant la directive 2013/34/UE en ce qui concerne la publication d’informations non financières et d’informations relatives à la diversité par certaines grandes entreprises et certains groupes Texte présentant de l’intérêt pour l’EEE.

Pour les entreprises ayant une dimension internationale, il y a lieu de porter une vigilance particulière à certaines lois et réglementations nationales et internationales relatives à la lutte contre la corruption imposant des règles d’extraterritorialité en particulier :

- la loi américaine Foreign Corrupt Practices Act (FCPA) ;

- le UK Bribery Act (UKBA) ;

- toutes lois locales susceptibles de s’appliquer aux opérations de l’entreprise.

Qui est concerné par les processus KYC ?

- Les établissements du secteur bancaire

- Les compagnies et les courtiers en assurance

- Les institutions de prévoyance

- Les mutuelles et unions d’assurances, de réassurance et de capitalisation

- La Banque de France

- Les entreprises d’investissement (à l’exception des sociétés de gestion de portefeuille) y compris celles ayant leur siège à l’étranger

- Les établissements de crédit) y compris celles ayant leur siège à l’étranger

- Et de manière générale, toutes les sociétés, personnes morales et personnes physiques dont la totalité ou une partie de l’activité concerne des activités de conseil, d’investissement ou de crédit financier

2- Les sociétés de plus de 500 salariés dont le chiffre d'affaires est supérieur à 100 millions d'euros.

KYC : des amendes records

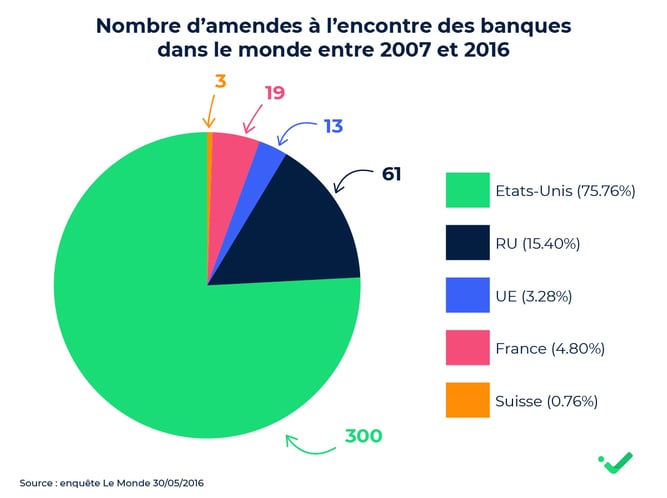

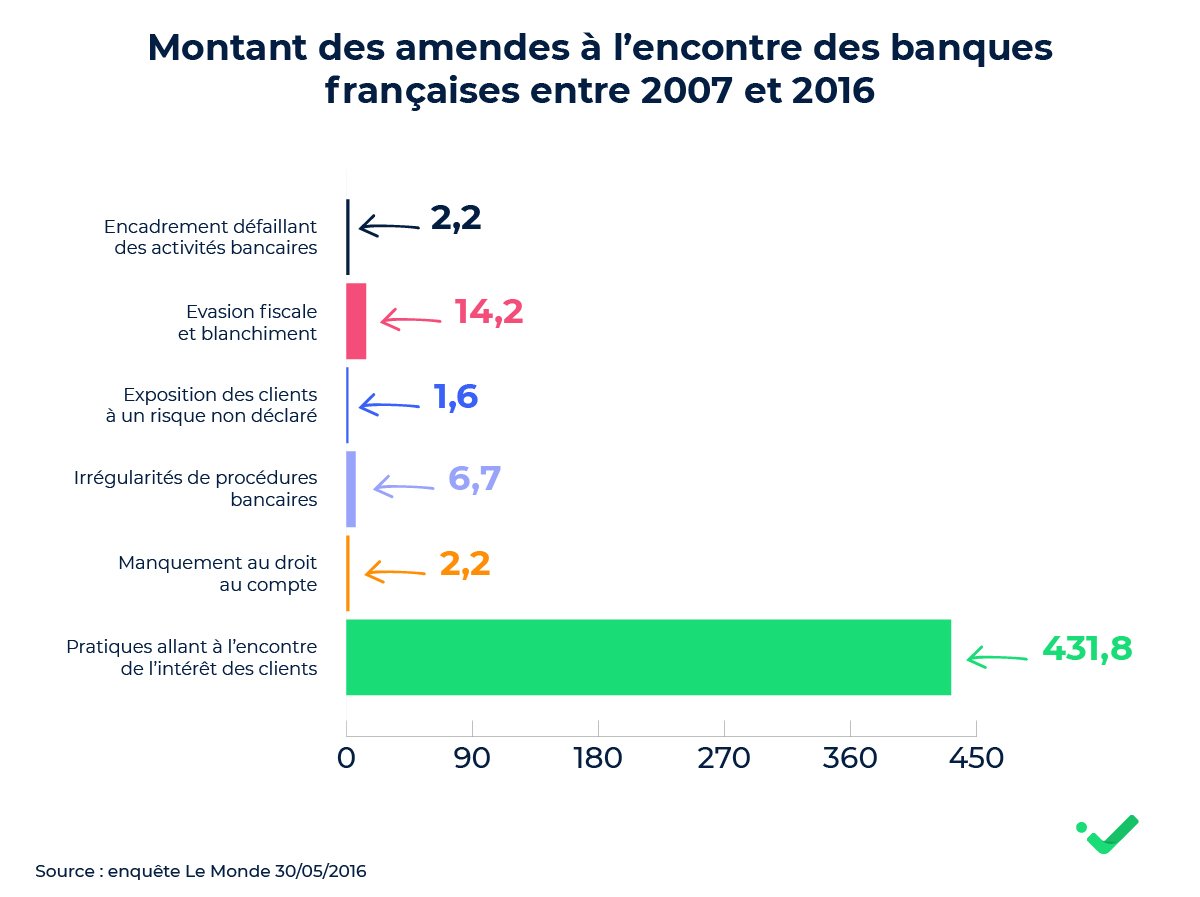

187 milliards d’euros d’amendes ont été payées par les banques entre 2007 et 2016 à l'échelle mondiale. En France, les banques ont dû s’acquitter de plus de 410 millions d’euros sur la même période.

Si les pénalités liées à la crise des « subprimes » (vente de produits hypothécaires à risque, saisies immobilières abusives…) s’avèrent les plus importantes, près de 5.2 milliards d’euros d’amendes sont en lien direct avec des affaires d'atteinte à la probité : évasion fiscale et blanchiment, irrégularités de procédures bancaires, violation d’embargo…

La pression liée à l’explosion des sanctions financières implique donc de nouvelles pratiques pour garantir la sécurité financière. Le processus KYC (la connaissance de l’identité de ses clients) en est un des éléments clés.

Processus KYC : les regtechs en première ligne

Ainsi, jusqu’à la fin des années 2000, la sécurité financière ne représentait qu’un enjeu réglementaire. Mais suite à l’augmentation des sanctions, elle devient un enjeu opérationnel.

La nécessité de se professionnaliser fait émerger de nouvelles compétences et les regtechs spécialisées dans l’analyse de la conformité Sapin 2 en font partie.

La complexité du processus d’identification est telle que les établissements bancaires sont obligés de passer par des prestataires externes.

En effet, dénouer les liens capitalistiques, parfois très complexes, et identifier le client réel s’avère une gageure si vous ne disposez pas d’un prestataire solide.

Votre contrainte est d’identifier le bénéficiaire ultime lors d'une transaction bancaire. Ainsi, votre objectif sera d’une part l’actionnariat, les participations et l’organigramme de chacun de vos clients, tout en ayant une vision consolidée des risques à travailler avec eux.

Vous choisirez votre prestataire en fonction de la profondeur d’information dont il dispose et de sa capacité à mener des enquêtes et à vous proposer le process vous permettant de justifier auprès de l’autorité que vous avez réalisé vos meilleurs efforts pour être conforme.

|

A retenir Le processus KYC (know your customer) est une expression dans l’air du temps dont les enjeux sont colossaux pour les groupes bancaires soumis depuis plusieurs années à de fortes contraintes règlementaires. La lutte contre le blanchiment d’argent et le terrorisme implique que les groupes bancaires s’assurent que leurs clients respectent les directives internationales. Les établissements bancaires doivent faire appel à des prestataires tels que les regtechs en mesure de leur fournir des informations fiables et capables de proposer le meilleur process (« best efforts ») ce qui suppose d’avoir accès à des bases de données profondes et avoir une capacité d’analyser les liens capitalistiques complexes en mettant en œuvre une expertise métier forte. |

Commentaires